Levier fiscal

Levier fiscal

Lorsque vous louez un bien immobilier vide, le mécanisme du déficit foncier peut vous permettre de réduire le montant de vos impôts.

Si les dépenses liées à la mise en location de votre bien sont supérieures aux loyers que vous recevez, vous constatez un résultat négatif appelé déficit foncier. Ce résultat négatif vient s’imputer sur vos autres résultats fonciers (revenus d’autres locations vides) et/ou sur votre revenu global ce qui diminue votre revenu imposable donc vos impôts.

Comment ça fonctionne ?

Comment ça fonctionne ?

Vous pouvez utiliser un logement que vous avez déjà dans votre patrimoine ou acheter un bien. Dans les deux cas, il faut que des travaux de rénovation soient nécessaires. Une fois les travaux terminés, vous devez mettre le logement en location. Celui-ci doit être vide, sans meubles, vous concluez un bail d’habitation nue avec le locataire.

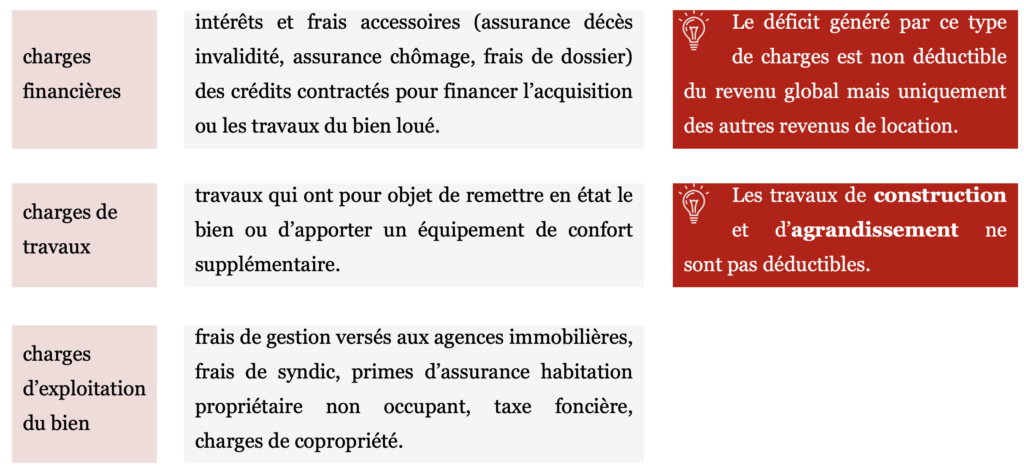

Les charges ne sont pas plafonnées mais les dépenses doivent être réelles et justifiées. Elles peuvent être déduites alors même que le logement n’est pas encore loué. Pour pouvoir constater un déficit foncier, vous devez opter pour le régime réel. Les loyers provenant de locations vides sont à intégrer dans la catégorie des revenus fonciers de votre déclaration de revenus. En face des loyers, vous pourrez inscrire les charges déductibles (3 catégories).

Le déficit foncier (résultat négatif) peut s’imputer sur vos autres revenus fonciers (= loyers d’autres biens loués vides) sans limitation et/ou sur votre revenu global jusqu’à 10 700 €. Le déficit foncier éventuellement non imputé, peut être reporté pendant 10 ans sur vos revenus fonciers futurs.

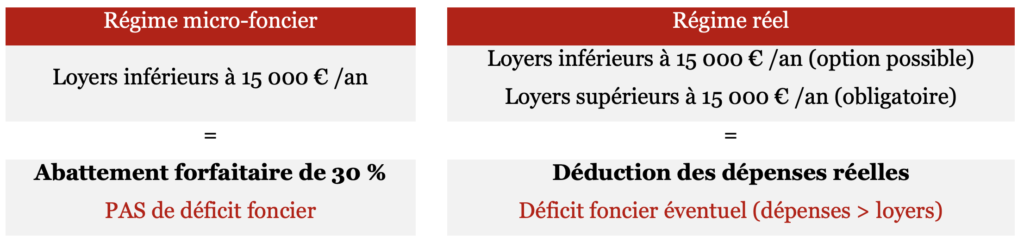

Le mécanisme du déficit foncier n’est pas conditionné à un engagement de location, vous pouvez revendre votre logement à tout moment. Toutefois, cela peut avoir des conséquences sur le déficit foncier imputé peu avant la cession.

Points de vigilance

Points de vigilance

Si vous pensez acheter un bien immobilier pour faire du déficit foncier, la localisation est le critère primordial d’un investissement immobilier. Vous devez vous renseigner sur les transports, les commerces, les écoles à proximité. Il faut vous assurer que le marché locatif est suffisamment porteur pour vous permettre de trouver un locataire de qualité.

Si vous envisagez cet achat à crédit, il faudra contacter votre banque pour vérifier le montant que vous pourrez emprunter. Même si vous disposez d’une épargne suffisante pour acheter sans crédit, l’emprunt peut être intéressant ; les charges financières sont déductibles des loyers et l’assurance-emprunteur protège votre famille si vous décédez.

Les économies d’impôt générées par le mécanisme du déficit foncier ne rentrent pas dans le plafonnement global des niches fiscales.

Combien ça coûte ?

Combien ça coûte ?

Vous payez éventuellement une commission à l’intermédiaire qui vous a mis en relation avec le vendeur, dont le montant est compris dans le prix d’achat du logement.

Vous acquittez également des frais de notaire (taxe de publicité foncière, contribution de sécurité immobilière, rémunération du notaire) représentant 7 à 8 % du prix d’achat.

Pour la gestion du bien, vous pouvez conclure un contrat avec une agence qui se chargera de publier une annonce, étudier les dossiers des locataires, faire l’état des lieux d’entrée, appeler le loyer chaque mois, etc. Le cout est de l’ordre de 8 à 12 % du loyer encaissé.

Avantages/Inconvénients

Avantages/Inconvénients

| AVANTAGES | INCONVÉNIENTS |

| Economie fiscale non plafonnée | Suivi du chantier, recherche de locataires. |

| L’économie fiscale porte sur l’impôt sur le revenu ET sur les prélèvements sociaux. | Décalage de trésorerie pendant la réalisation des travaux (pas de revenus immédiats) |

| Perception de revenus complémentaires peu fiscalisés | |

| Eventuelle plus-value à terme grâce aux travaux effectués |

Mise en place

Mise en place

Vous pouvez faire l’achat et les travaux par vous-même ou choisir un produit « clé en main » pour lequel vous achetez un logement vétuste et le promoteur s’engage à faire les travaux de remise en l’état. Dans ce cas, le prix d’achat comprend alors le foncier (le logement) et les travaux.

Il faudra être attentif au calendrier des travaux et aux matériaux utilisés pour éviter les mauvaises surprises.

![]()

Exemple

Exemple

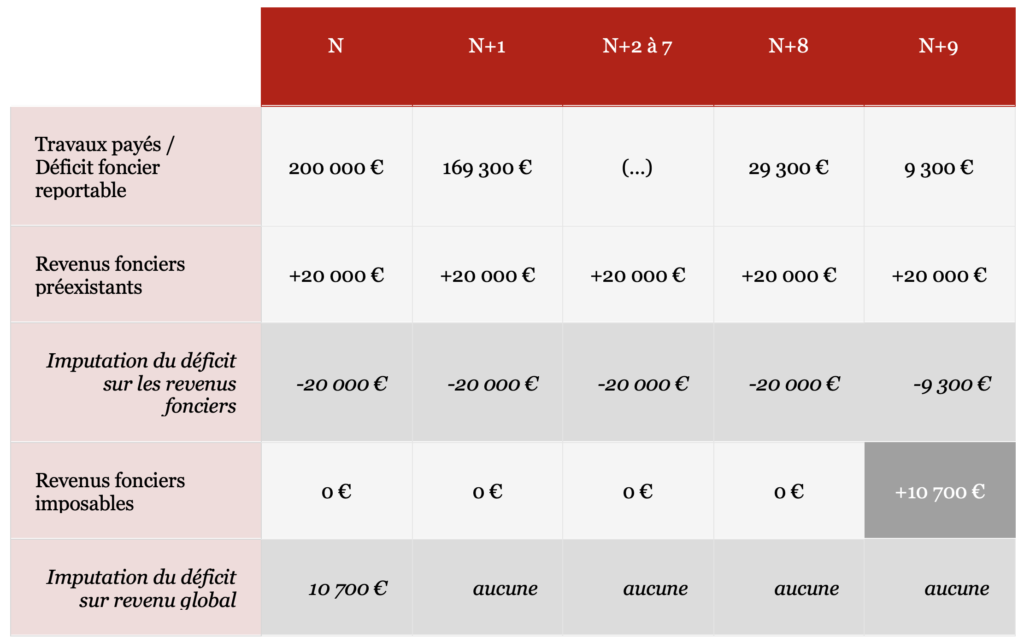

Edouard perçoit 20 000 € de revenus fonciers par an, provenant d’un immeuble reçu par succession et qu’il détient en indivision avec ses frères et sœurs. Les revenus fonciers sont fortement imposés du fait des faibles charges déductibles (4 000 € par an) et de son taux d’imposition à l’impôt sur le revenu (41 %). Il paie 9 310 € de fiscalité (16 000 € x 41 % x 17,2 %) à cause de ses revenus locatifs. La vente de l’immeuble n’est pas à l’ordre du jour.

Edouard veut réduire son imposition, il dispose d’un capital à investir de 300 000 €.S’il fait l’acquisition d’un investissement optimisé au déficit foncier, pour 100 000 € (valeur du logement) + 200 000 € (travaux à effectuer, paiement sur une seule année).

Les revenus fonciers sont neutralisés pendant 8 ans. Le gain fiscal total est de 114 560 € ([10 700 € x 41 % = 4 387 €] + [189 300 x 41 % x 17,2 % = 110 173 €]). Après 8 ans, les revenus fonciers (de l’immeuble familial et de ce nouveau logement) seront à nouveau taxés.

Nous contacter pour plus d’information ou une étude personnalisée, remplissez le formulaire de contact