Investissement immobilier locatif

Investissement immobilier locatif

Un investissement immobilier locatif Malraux vous permet de réduire votre impôt sur le revenu, de développer votre patrimoine et d’avoir des revenus complémentaires.

Vous obtenez une réduction d’impôt de 22 % à 30 % des dépenses de travaux réalisées dans le but de restaurer complètement l’immeuble. Vous devez louer le logement pendant 9 ans en tant que résidence principale de votre locataire.

Une réduction d’impôt permet de réduire, non pas votre revenu imposable, mais directement le montant de l’impôt dû. En principe, le montant des avantages fiscaux est plafonné à 10 000 € par an et par foyer fiscal. Toutefois cette limitation ne s’applique pas au dispositif Malraux !

Comment ça fonctionne ?

Comment ça fonctionne ?

Vous devez être imposable en France, être majeur et acheter un bien à usage d’habitation qui nécessite une restauration complète (logement individuel et parties communes).

Vous pouvez réaliser directement cet investissement ou le faire via une société civile immobilière (SCI) ou encore via la souscription de parts de sociétés civiles de placement immobilier (SCPI).

Vous pouvez acheter le bien à plusieurs, notamment en indivision. Dans ce cas, chaque indivisaire bénéficie de la réduction d’impôt calculée sur la fraction des dépenses qu’il a supportées.

Ce logement ancien doit se trouver dans une zone géographique définie :

– un « site patrimonial remarquable » (classé comme tel par le ministre chargé de la culture),

– ou un quartier ancien dégradé dont l’opération de restauration a été déclarée d’utilité publique.

La location ne peut pas être consentie à un membre de votre foyer fiscal, ni à l’un de vos enfants ou parents. Aucun plafond de ressources du locataire ou de loyer n’est à respecter.Le loyer que vous allez percevoir est imposé dans la catégorie des revenus fonciers au barème progressif de l’impôt sur le revenu (entre 0 et 45 % selon votre tranche marginale d’imposition (TMI)) et aux prélèvements sociaux au taux de 17,2 %.

Pour neutraliser fiscalement ces revenus, vous pouvez opter pour le dispositif Cosse ancien qui permet de bénéficier d’une déduction sur les loyers de 15 à 70 %, sous certaines conditions.

Points de vigilance

Points de vigilance

La localisation est le critère primordial d’un investissement immobilier. Vous devez vous renseigner sur les transports, les commerces, les écoles à proximité.

Il faut vous assurer que le marché locatif est suffisamment porteur pour vous permettre de trouver un locataire de qualité.

Si vous envisagez cet achat à crédit, il faudra contacter votre banque pour vérifier le montant que vous pourrez emprunter.

Même si vous disposez d’une épargne suffisante pour acheter sans crédit, l’emprunt peut être intéressant ; les intérêts sont déductibles des loyers (= économie d’impôt) et l’assurance-emprunteur protège votre famille si vous décédez.

Vous devez calibrer le montant de la réduction d’impôt par rapport à l’impôt que vous pensez devoir acquitter au cours des années à venir. Toutefois en cas de dépassement, l’excédent de réduction est reportable 3 ans.

Les dépenses de travaux qui donnent droit à la réduction d’impôt sont limitées à 400 000 € (limite globale par contribuable pour une période de 4 années consécutives).

Lors de la revente du bien, les dépenses de travaux ne sont pas prises en compte pour le calcul de la plus-value immobilière imposable, sauf si votre investissement a été réalisé dans le cadre d’une vente d’immeuble à rénover (VIR).

Dans le cadre d’une VIR, les travaux font partie du prix d’acquisition, donc la plus-value imposable est réduite. Par exemple, achat pour 100 000 € + travaux pour 65 000 € et revente pour 210 000 €.

– Hors VIR, la plus-value imposable est de 110 000 €

– Avec VIR, la plus-value imposable est de 45 000 €

Combien ça coûte ?

Combien ça coûte ?

Vous payez une commission à l’intermédiaire qui gère l’opération de restauration, dont le montant est compris dans le prix d’achat. Il est nécessaire de choisir un intermédiaire fiable et de qualité, garant d’une rénovation dans les règles de l’art (les travaux sont également suivis par les architectes des Bâtiments de France).

Vous acquittez des frais de notaire (taxe de publicité foncière, contribution de sécurité immobilière, rémunération du notaire) représentant 7 à 8 % du prix d’achat hors montant des travaux.

Vous allez faire une simulation d’investissement, soyez donc vigilant à :

– bien prendre en compte l’ensemble des frais : taxe foncière, frais de gestion locative, coût de l’assurance propriétaire non occupant, etc.

– retenir un prix de vente raisonnable au terme, sans oublier d’inclure la fiscalité sur la plus-value.

Avantages/Inconvénients

Avantages/Inconvénients

| AVANTAGES | INCONVÉNIENTS |

| Réduction d’impôt non soumise au plafonnement global des niches fiscales | Dépenses de travaux limitées à 400 000 € |

| Perception de revenus complémentaires (loyer libre sauf encadrement/plafonnement dans certaines communes ou dispositif Cosse) | Donation impossible pendant votre engagement de location |

| Achat en société possible | Engagement de location de 9 ans minimum |

Mise en place

Mise en place

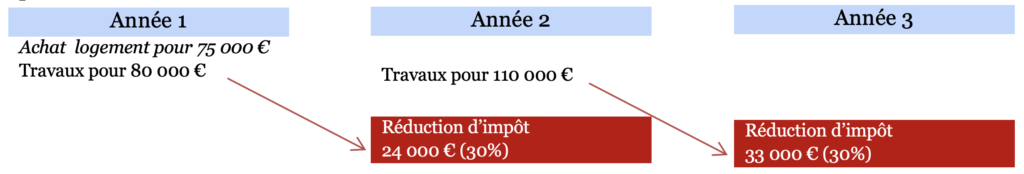

Vous profiterez de la réduction d’impôt dès que vous commencez à payer les travaux (sans attendre la fin de la rénovation). Le montant de la réduction dépend des dépenses de travaux payées l’année précédente.

Vous ne pouvez pas revendre le bien pendant 9 ans, durée de votre engagement de location, sous peine d’une remise en cause de votre avantage fiscal.

![]()

![]()

Exemple

Exemple

Jeanne est gérante d’un salon de coiffure et Arnold est opticien. Ils ont 50 ans, sont mariés et propriétaires de leur maison à Avignon.

Ils souhaitent investir dans l’immobilier. Objectif : développer leur patrimoine pour percevoir des revenus complémentaires à la retraite tout en réduisant leur impôt sur le revenu. Ils payent 16 000 € d’impôt sur le revenu par an et sont très intéressés par une réduction.

Après recherches, leur choix s’arrête sur un appartement de 2 pièces, 40m² avec une terrasse de 14m² dans le centre-ville de Bordeaux (zone géographique éligible à ce dispositif). Le prix d’achat est de 320 000 € (hors frais de notaire) avec des travaux estimés à 171 000 € (en moyenne les travaux représentent à 50 à 60 % du coût global de l’opération).

Ils bénéficieront la première année d’une réduction d’impôt de 30 000 € (30 % de 100 000 € correspondant au premier appel de fonds des travaux) puis de 21 300 € la deuxième année (30% de 71 000 €). Grace au report de l’excédent de réduction d’impôt, ils ne paieront pas d’impôt sur le revenu pendant plus de 3 ans. Au total, ils profitent d’une réduction d’impôt totale de 51 300 € soit 16 % de leur investissement.

Nous contacter pour plus d’information ou une étude personnalisée, remplissez le formulaire de contact